AN de 2015 discutirá extender plazo legal de los bonos de deuda venezolana en default

La propuesta a los bonistas de deuda de Venezuela permitiría negociaciones de pago y esfuerzos de reestructuración, lo que implica suspender el plazo de prescripción de la deuda hasta 2028 o hasta que sean levantadas las sanciones del gobierno norteamericano

Los grupos que supervisan los activos extranjeros de Venezuela planean presentar esta semana al Parlamento de la nación una propuesta para extender la vigencia de miles de millones de dólares en bonos en default (mora), dijo el lunes 7 de agosto el jefe de una de las juntas supervisoras.

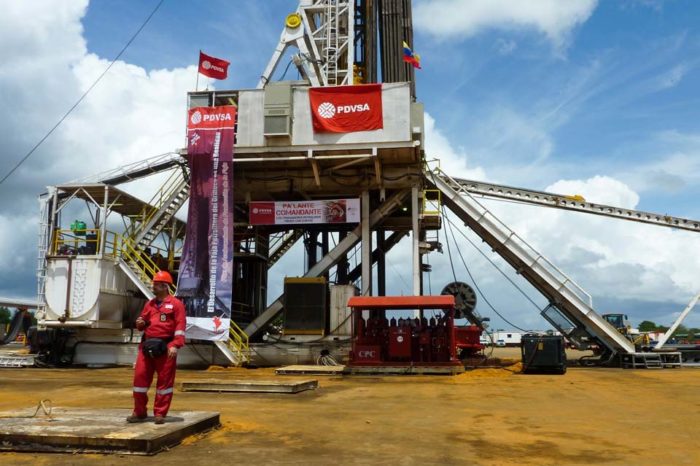

La Asamblea Nacional venezolana electa en 2015, liderada por la oposición, emitió en el año 2019 una orden en la que nombraba juntas de supervisión para revisar los activos extranjeros de Venezuela después de que Estados Unidos impusiera sanciones a la administración de Nicolás Maduro. El Parlamento es el único reconocido en el exterior y ha recibido autorización de EEUU para negociar cualquier pago de la deuda externa.

La propuesta a los bonistas, que permitiría negociaciones de pago y esfuerzos de reestructuración de la deuda, sería similar a un plan presentado en marzo por el gobierno venezolano y la petrolera estatal Pdvsa, para suspender el plazo de prescripción de la deuda hasta 2028 o hasta que sean levantadas las sanciones del gobierno norteamericano.

Dado que la administración de Maduro no es reconocida por Washington, la propuesta del gobierno no ha mostrado muchos avances. Un plan equivalente de la Asamblea Nacional liderada por la oposición también tendría que recibir luz verde de EEUU, informó la agencia Reuters.

«Debe haber una declaración conjunta sobre la validez de los bonos por parte del Comité de Administración y Protección de Activos de Venezuela y la junta ad-hoc de Pdvsa, lo que podría suceder esta semana», dijo Horacio Medina, quien encabeza la junta ad-hoc de la empresa estatal.

Si se aprueba la propuesta, la Asamblea Nacional permitiría negociaciones para extender la validez de los bonos por cinco años más, según una fuente involucrada en las conversaciones.

Por otra parte, el directorio ad hoc de Pdvsa está negociando desde el año pasado con un puñado de acreedores para explorar opciones de pago y evitar una subasta de acciones en una de las empresas matrices de la refinería venezolana Citgo Petroleum.

El mes pasado, un juez en Delaware le dio prioridad a la canadiense Crystallex International para cobrar las ganancias de la subasta propuesta, al tiempo que otorgó al productor de petróleo ConocoPhillips un puesto «cerca del frente de la fila».

La mayoría de los tenedores de bonos no tendrán tiempo suficiente para ejecutar acciones legales y registrar adjudicaciones en Delaware antes de noviembre para participar en la subasta, pero podrían buscar otras estrategias legales, destacó la agencia de noticias.

La deuda externa de Venezuela, incluida la de Pdvsa, supera los 60.000 millones de dólares. El gobierno de Maduro detuvo los pagos a los bonistas en 2017. En octubre, el incumplimiento habrá cumplido su sexto año, lo que activará opciones legales para reclamar el dinero.

*Lea también: Pdvsa suspende plazo para que acreedores reclamen $60.000 millones de bonos en mora