Citgo colocó nueva emisión de bonos por $650 millones para refinanciar deuda

Citgo explicó en una nota de prensa que la intención de utilizar los ingresos netos totales de la venta de estos papeles de renta fija, junto con el efectivo disponible será para redimir los pagarés senior garantizados al 6,25% con vencimiento en julio de 2022

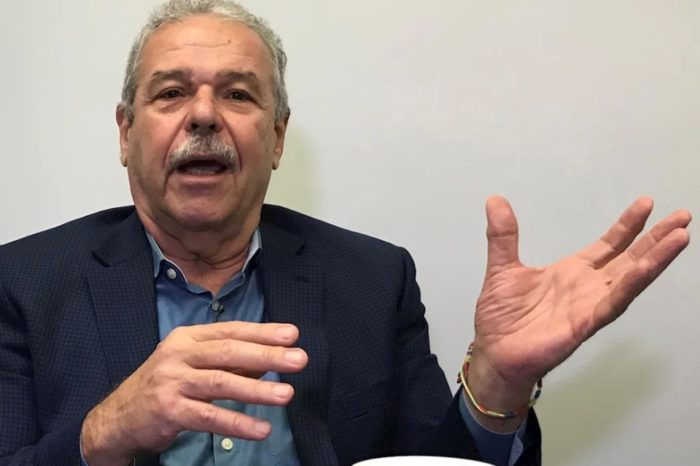

El presidente de la junta de administración ad hoc de Petróleos de Venezuela (Pdvsa), Horacio Medina, anunció que fue colocada en su totalidad la emisión de bonos por 650 millones de dólares realizado por la empresa Citgo Petroleum Corporation, con el fin de refinanciar sus obligaciones que vencen en 2022 y que fueron contratadas en el año 2014 por el equipo directivo designado por la administración de Nicolás Maduro.

Una nota de prensa publicada por Citgo explicó que la intención de utilizar los ingresos netos totales de la venta de estos papeles de renta fija, junto con el efectivo disponible será para redimir los 650 millones de dólares de los pagarés senior garantizados al 6,25% con vencimiento en julio de 2022.

«Fue proceso exitoso en el que participaron inversionistas e instituciones reconocidos en el mercado. Un aspecto que nos gustaría destacar es que se sobre suscribió casi seis veces lo requerido. Si bien solamente se colocarán los 650 millones de dólares requeridos, esto es una clara demostración de la confianza que ha logrado generar Citgo en el mercado financiero desde que fue asumida por su nueva administración en el año 2019″, acotó en declaraciones dadas al portal Petroguía.

En el comunicado de Citgo se asegura que esta emisión no implica un incremento en el nivel de endeudamiento de la compañía, «por el contrario, le permite a la administración de Citgo obtener mayor holgura para mejorar la eficiencia y el rendimiento de la empresa, lograr mantener la liquidez y mejorar su posición financiera».

Como se recordará, en junio de 2020, la empresa con sede en Estados Unidos y propiedad de Petróleos de Venezuela (Pdvsa) también hizo una emisión de pagarés con una tasa de interés de 7% y vencimiento al 2025 para cancelar un préstamo por $614 millones que vencía en 2021 y así mismo obtener capital de trabajo debido a la caída en ingresos ocasionada por la pandemia del coronavirus covid-19.