Citgo Petroleum anuncia emisión de $750 millones para refinanciar deuda

Citgo Petroleum Corporation prevé cancelar con los recursos de la emisión, $614 millones pendientes de pago de un préstamo y los intereses acumulados y no pagados. La agencia de riesgo Fitch calificó la colocación como estable. La Procuraduría Especial aclara que no requiere aval de la AN

La empresa venezolana en Estados Unidos, Citgo Petroluem Corporation, emitirá una serie de notas garantizadas con la finalidad de reestructurar deuda. En una nota de prensa, anunció que fijó el precio de la emisión de 1.125 millones de dólares de notas garantizadas superiores al 7% de interés, con vencimiento en 2025, en una oferta privada exenta de los requisitos de registro de la Ley de Valores de 1933 de ese país.

El monto del capital de estos títulos es un incremento de la oferta previamente anunciada de 750 millones de dólares. Se espera que el cierre de la operación se produzca el 9 de junio de 2020, sujeto a las condiciones habituales.

La empresa propiedad de Petróleos de Venezuela (Pdvsa) tiene la intención de utilizar el producto neto de la venta de los pagarés para cancelar completamente los $614 millones pendientes de pago de un préstamo a plazo B con vencimiento en 2021 y los intereses acumulados y no pagados. Así mismo, cancelar todas las comisiones y gastos relacionados con la oferta, y utilizar fondos para incrementar el capital de trabajo y propósitos corporativos generales.

Detalla el comunicado que los pagarés se garantizan sobre el valor de los activos de la compañía.

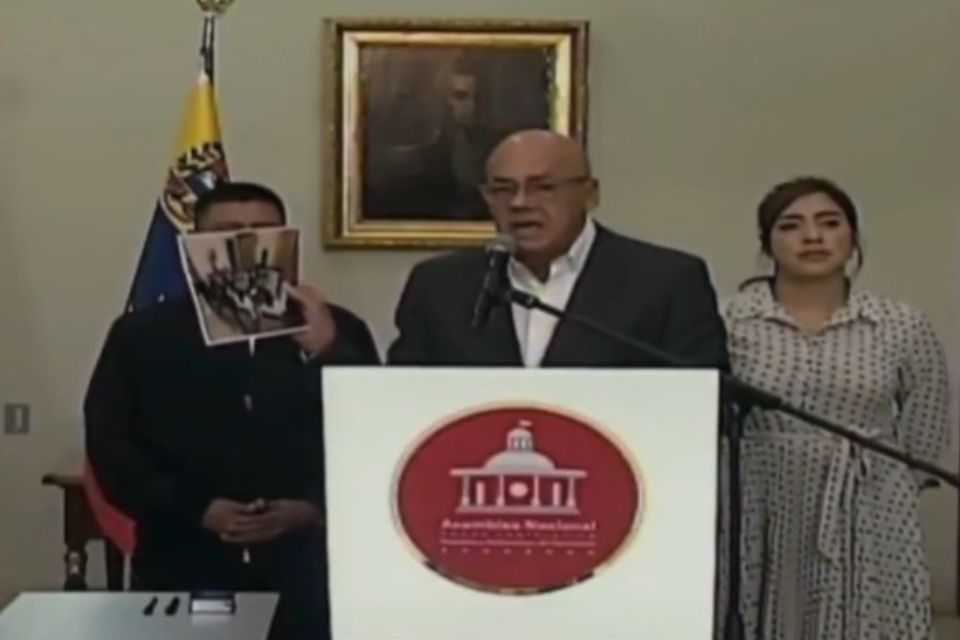

Sobre esta operación ejecutada por la empresa en EEUU, en manos del gobierno interino de Juan Guaidó, el economista Francisco Rodríguez afirmó que es necesario que cuente con el aval expreso de la Asamblea Nacional electa en 2015, pues se trata de un contrato de interés nacional.

La emisión ayer de Notas 2025 por CITGO fue garantizada por una hipoteca de sus tres refinerías en EEUU. Según el artículo 150 de la Constitución, todo contrato de interés público nacional con entes extranjeros debe ser aprobado por la @AsambleaVE, lo que no ocurrió en este caso. pic.twitter.com/fa6WByCl2j

— Francisco Rodríguez (@frrodriguezc) June 3, 2020

Al respecto, la Procuraduría Especial de la República emitió un comunicado donde recalca que el refinanciamiento de deuda de Citgo no se somete al control previo del Parlamento venezolano, al hacer referencia en el artículo 187 de la Constitución. Explicó que

«Las facultades de control de la Asamblea Nacional se extienden a contratos suscritos por órganos y entes de la administración pública nacional así definidos en la ley que regula la materia. Esto incluye a las empresas del Estado constituidas en Venezuela, como es el caso de Pdvsa. Sin embargo, esas facultades de control no pueden ejercerse extraterritorialmente respecto de filiales de Pdvsa constituidas en el exterior, ni respecto de contratos ejecutados en el exterior no relacionados con el giro o tráfico de Pdvsa», resalta el comunicado de la Procuraduría.

Acota que en el caso del refinanciamiento de la deuda de Citgo no se somete al control de la AN, en tanto que Citgo está domiciliada en el extranjero y el refinanciamiento se basa en contratos suscritos y ejecutados en el extranjero, sin relación con el giro o tráfico de Pdvsa. «En concreto, este es el caso del refinanciamiento del bono Citgo 2020, que fue emitido en 2016 como una deuda asegurada. Cabe acotar que la operación de refinanciamiento versa sobre la obligación original, contraída en 2016, y no sobre la garantía otorgada en su momento».

Se recuerda -por ejemplo- el caso del bono Pdvsa 2020 que fue emitido por la petrolera estatal, cuya emisión ofreció en garantía 50,1% de las acciones de Citgo Holding, Inc., por lo que los contratos suscritos en territorio nacional sí deben contar con la autorización de la Asamblea Nacional.

La reciente emisión de Citgo fue -por cierto- calificada por la Fitch Ratings como «BB/RR1», lo que da una calificación «estable» al reducir los riesgos de refinanciamiento al estar asegurada con activos de la empresa.