¿Qué hay detrás del auge de la Bolsa de Caracas tras años de caída?

En la Bolsa de Caracas aparecen nuevamente operaciones que no se hacían desde hace 10 años. Desde 2020 se ha incrementado la colocación de papeles comerciales, pero en las últimas semanas nuevas empresas han emitido acciones y han hecho ofertas pública de adquisición que recuerdan famosas tomas de control a compañías que se hicieron en el pasado

La Bolsa de Valores de Caracas (BVC) parece estar viviendo un auge dado el interés que han mostrado las empresas locales para financiarse a través de la compra-venta de papeles comerciales. En las últimas semanas -además- se han registrado operaciones que no habían ocurrido en años: la emisión de nuevas acciones por parte de varios fondos de inversión y una oferta pública de adquisición (OPA).

Entre las operaciones que aprobó recientemente la Superintendencia Nacional de Valores (Sunaval) resaltan la de tres nuevas compañías que cotizarán por primera vez sus acciones en la BVC: Impulsa Agronegocios C.A., Fivenca Fondo de Capital Privado S.A. y PC-IBC Fondo Mutual de Inversión de Capital Cerrado C.A. También dio luz verde a dos colocaciones de papeles comerciales equivalentes en dólares por parte de la farmacéutica Calox Internacional y la embotelladora Coca-Cola Femsa de Venezuela.

Pero además se autorizó una OPA a la empresa Corimon, cuyos accionistas mayoritarios comprarán parte de los títulos en manos de inversionistas minoritarios, y lo cual les dará la propiedad del 60% del total de la compañía.

El mercado de capitales venezolano ha pasado por un sube y baja en estas dos décadas. Su operatividad se vio comprometida durante el férreo control de precio y de cambio durante unos 15 años, que generó una crisis económica sin precedente en el país. Igualmente, fue impactada por la salida de importantes empresas que lideraban las transacciones en la BVC como Cantv, Electricidad de Caracas y el Banco de Venezuela tras una ola de estatización en la gestión de Hugo Chávez. Y en 2010 fueran intervenidas 31 casas de bolsa acusadas por el gobierno de desestabilizar el mercado cambiario.

Pero luego de una serie de reformas a la Ley del Mercado de Valores desde el año 2015, las restricciones para acceder al crédito bancario y la posibilidad de emitir títulos en dólares, la BVC ha tomado un nuevo aire desde finales de 2019 y las empresas locales volvieron a mirarla como una alternativa de financiamiento. Un cambio en la percepción por parte del gobierno sobre este mercado, parece también estar generando un cierto entusiasmo para invertir.

«Ciertamente, ha habido un aumento en el número de colocaciones de títulos de renta fija, tales como papeles comerciales, aunque buena parte del aumento de las emisiones (en bolívares) es atribuible al proceso de hiperinflación que vivimos desde finales de 2017», indicó Urbi Garay, profesor del Instituto de Estudios Superiores de Administración (IESA).

Explicó que las empresas se dirigen a la bolsa a buscar financiamiento, considerando que el aún elevadísimo nivel de encaje bancario le impide a los bancos realizar préstamos. «La liquidez monetaria en bolívares apenas suma el equivalente a 400 millones de dólares, cuando hace diez años era unas cien veces esa cantidad. Entonces, es muy difícil financiarse en bolívares, y los montos disponibles son insuficientes para muchas empresas».

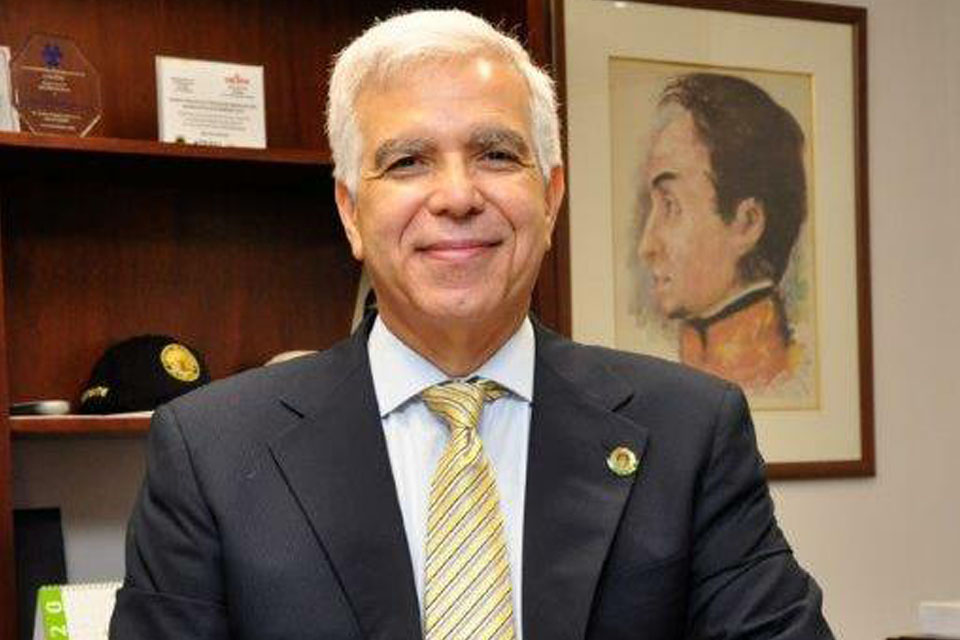

El presidente de la BVC, Gustavo Pulido, sostiene que en el primer trimestre de este año, la Bolsa ha preservado el valor de la inversión frente a las distorsiones presentes en la economía nacional, «y ese es uno de los aspectos que reconocen los inversionistas, por eso acuden a esta institución». Pero también menciona las expectativas generadas por posibles cambios en el manejo económico del país.

«Sumado a lo anterior, se van creando expectativas de un reacomodo económico, de una apertura. Se difunden señales positivas a través de los medios de comunicación, como la disposición del gobierno de devolver las empresas que fueron expropiadas a sus dueños originales; sea factible o no, esa es una buena señal de enmendar errores pasados, por parte del Ejecutivo. También ha habido encuentros entre empresarios, representados por sus respectivas cámaras, y la Comisión de Finanzas de la Asamblea Nacional en la búsqueda de acuerdos para que la empresa privada sea un factor determinante en la recuperación de la economía», apuntó Pulido.

Gustavo Pulido: Sea factible o no, esa es una buena señal de enmendar errores pasados, por parte del Ejecutivo.

José Miguel Farías, asesor de inversión, coincide en que el «disparador» del por qué el empresariado venezolano ha comenzado a voltear su mirada hacia la bolsa de valores, tiene su razón en la restricción del crédito bancario, el cual a su vez es más costoso que intentar conseguir fondos a través del mercado de capitales.

«Obviamente a raíz de la hiperinflación y de las medidas draconianas del gobierno para intentar aguantar el alza del tipo de cambio como de la inflación, lo más lógico para ellos fue aplicar el encaje legal bancario. Esto secó la liquidez en el mercado monetario. Si están pasando cosas, la dinámica monetaria ha hecho que los empresarios se volteen hacia este mercado, pero no veo tampoco al empresariado tomándole gusto al mercado de valores o acercándose por necesidad«, apuntó.

Resultado optimista

En los tres primeros meses de este año se pudo observar un incremento en monto y en operaciones en la BVC. Según los datos aportados por la institución, en el período hubo un alza de 81,30% de los montos negociados, un aumento en número de empresas de 23%, así como 205% más de series emitidas y colocadas a través de los sistemas de la Bolsa.

Al cierre del primer trimestre de 2021 fue colocado a través del mercado de capitales un monto efectivo equivalente a 1.353.232 dólares, repartido en 119 series colocadas por 27 empresas emisoras. Mientras que durante el primer trimestre de 2020, el monto efectivo alcanzó 746.397 dólares. Todo ello, a través de la emisión de 39 series, pertenecientes a 22 empresas emisoras.

Por otra parte, el Índice Bursátil Caracas (IBC) acumula al cierre de abril de 2021, una variación positiva de 252,19%. Esto indica que, de presentarse (hipotéticamente) una tasa de inflación de hasta 54% en el mes de abril, el mercado habría preservado el valor de las inversiones realizadas en el mercado, ya que la inflación acumulada en el año estaría por el orden de 250,87%.

Mientras la variación del tipo de cambio oficial durante el primer trimestre fue de 79,48%, mientras que el Índice IBC finalizó con un alza de 113%.

«Con respecto a la renta variable, en la medida de que se crean expectativas positivas de cambio en el país, veremos resurgir la capitalización bursátil de las empresas que cotizan sus acciones en la pizarra de negociación. En tanto a la renta fija, el mercado de valores ha resultado una herramienta hecha a la medida para la consecución de financiamiento para las empresas productivas del país», recalcó Pulido.

Sostiene que ese nuevo auge que muestra el mercado de valores venezolano, «tiene que ver con la institucionalidad de la Bolsa, con la imagen de seriedad, responsabilidad y cumplimiento» en todas las transacciones realizadas a través de la plataforma de negociación.

«Nuestros miembros han diseñado nuevos productos de inversión para satisfacer a un mercado de financiamiento cada día más grande, productos diseñados a la medida de los requerimientos cambiantes en nuestro país. Nuestras empresas emisoras, curtidas en una economía en crisis, han demostrado de qué están hechas, sobreviviendo a las condiciones económicas más adversas jamás vistas», afirmó el presidente de la BVC.

Según cifras de la Sunaval, para el cierre de abril van 54 emisiones de acciones, papeles comerciales, obligaciones quirografarias, títulos de participación, entre otros; lo que significa un alza con respecto al mismo período de 2020 cuando hubo 30. Igualmente, van siete emisores nuevos en la BVC. No obstante, el número de personas naturales y jurídicas inscritas en la Caja Venezolana de Valores como inversionistas ha disminuido.

«Hace dos a tres años había unas 65 mil subcuentas abiertas en la Caja de Valores, pero en la actualidad hay alrededor de 42 mil. Esta cifra sorprende y podría significar dos cosas: ha habido una especie de limpieza para mostrar las cuentas que están realmente activas, o que la gente ha estado saliéndose de la bolsa», acota Farías.

Un boletín de MásValor Casa de Bolsa refiere que hasta el 30 de abril, 97,5% de las ofertas públicas en la BVC son papeles comerciales, mientras que el restante 2,4% son acciones. Por otra parte, se observa que 52,5% de las emisiones fueron ejecutadas por empresas del sector industrial, seguido del agroindustrial con 28,2% y del comercial con 14,5% del total; además del sector de las telecomunicaciones con 4,15% y del inmobiliario con 0,47%.

Un mercado en dólares

En el último año, la Sunaval ha autorizado la colocación de papeles comerciales en dólares, lo cual ha dado un giro inesperado en la política económica del chavismo-madurismo aplicado en los 20 años de gestión. La dolarización transaccional que se ha instaurado en Venezuela de manera informal en un principio, pero que luego ha sido aceptada por las autoridades al tratar de ordenar el proceso en la banca, llegó también al mercado de valores.

«La labor de la Sunaval en los últimos tres o cuatro años ha sido muy amplia en promoción del mercado, en apertura, en entendimiento con los entes privados y en flexibilización de las normas. Han tenido mucho pensamiento de mercado, lo que ha permitido que las empresas y pequeñas empresas puedan invertir», afirma José Miguel Farías.

La primera compañía que decidió emitir papeles comerciales en dólares fue Ron Santa Teresa, al ofertar $300.000 a finales de 2020. Sin embargo, la farmacéutica Calox y la embotelladora Coca-Cola han colocado estos instrumentos de inversión en bolívares con su equivalente en dólares, expresados al tipo de cambio oficial reportado por el Banco Central de Venezuela (BCV). Esto sucede así hasta ahora debido a la falta de una plataforma de liquidación en moneda extranjera. Como se recordará, la agencia Bloomberg publicó una información en la que reveló que la operación de la empresa Santa Teresa se hizo con divisas en efectivo.

«El financiamiento en dólares no termina de arrancar. La posibilidad de hacer emisiones denominadas en dólares, tanto de bonos como de acciones, es clave para que la bolsa surja», sostiene Urbi Garay, profesor del IESA.

«Ello mejoraría además la liquidez de las transacciones en este mercado. Además, se necesita de la aplicación de un programa económico exhaustivo (frentes cambiario, monetario, fiscal y comercial), que acabe con la hiperinflación y recupere la confianza en la inversión privada, algo que todavía luce lejano», agrega.

Farías indicó que al no existir un sistema de compensación en divisas, las ofertas que se están emitiendo en dólares se negocian luego al cambio de la tasa del BCV. Recordó que las casas de bolsa no pueden recibir divisas en efectivo. «Hasta tanto no exista ese sistema de compensación para las transacciones en el mercado de valores, no habrá profundidad (desarrollo) en este mercado».

¿Riesgos?

El ingreso de nuevas empresas a la BVC ha generado algunas suspicacias de algunas personas que señalan la posibilidad de usar a este mercado para ciertos negocios. Por lo que podría generar incertidumbre entre quienes estén estudiando la posibilidad de invertir en títulos de renta fija (papeles comerciales, títulos de participación, entre otros) o en renta variable (acciones).

Gustavo Pulido sostiene que las empresas buscan financiamiento para proyectos específicos y acuden al mercado a conseguirlo, y asegura que existe un gran atractivo para la inversión extranjera. «Aquí cumplimos con una de nuestras tareas más importantes, la cual es la democratización del capital, dando oportunidad a inversionistas a formar parte de esos proyectos a través de la adquisición de estas acciones».

Explica que siempre en la renta variable existe un riesgo, es una premisa, y no se garantiza el rendimiento. Esto sucede en todos los mercados del mundo, es decir, el riesgo va inherente al rendimiento; esto significa que, a mayor riesgo, es mayor el rendimiento que se debería obtener por la inversión. «En un país como Venezuela, que está calificado de muy alto riesgo, los rendimientos esperados tienden a ser muy altos».

Entre los locales que están emitiendo papeles comerciales son empresas con tradición de negocio en el mercado venezolano y de diferentes áreas de la economía. No obstante, se están creando fondos de inversión que tienen por objeto el financiamiento a otras compañías.

José Miguel Farías recalca que la industria de los fondos mutuales está creciendo en Venezuela, mientras que la titularización de acciones y emisiones en dólares son instrumentos nuevos que están contribuyendo al crecimiento de la bolsa. Sin embargo, acota que la poca capacidad de ahorro de la población, hace difícil promover la inversión. «Es necesario en todo caso ejecutar una labor informativa sobre el mercado de valores, porque están pasando cosas nuevas, pero aún hay pocos venezolanos interesados en invertir en bolsa».

Ese es el caso de Impulsa Agronegocios C.A. la cual tiene por objeto captar recursos para invertir en pequeñas y medianas empresas que desarrollen su actividad en diferentes sectores económicos, con énfasis en el primario (agricultura, ganadería, pesca, entre otros). El pasado 15 de abril, ocurrió con esta empresa lo que no sucedía desde hace 10 años en el campo bursátil, la aprobación de la junta directiva de la Bolsa de Valores de Caracas de inscribir sus acciones en la pizarra de cotizaciones, pasando a ser uno de los 31 miembros del ente.

«Es un momento histórico lograr activar y poner a la disposición del público en general la posibilidad de invertir y contribuir con el desarrollo del sistema agroalimentario del país desde la iniciativa privada, es un hecho que nos llena de orgullo. Impulsa Agronegocios fue concebida para que cualquier inversor (pequeño o grande) pueda apoyar y recibir beneficios del sector más importante de la nación, después del sector petrolero», comentó Víctor De Sousa, miembro de la junta directiva de la empresa.

También destaca Fivenca Fondo de Capital Privado S.A., la cual prevé la captación y administración de fondos para invertir en empresas del sector industrial y comercial del país; y PC-IBC Fondo Mutual de Inversión de Capital Cerrado C.A. que busca invertir el capital social en los títulos valores que conforman el Índice IBC.

«En los países que entran en medio de un proceso de transición económica, sus mercados de capitales suelen ser los que primeros en donde se reflejan más rápido las expectativas. Si hay una expectativa positiva, pues se reflejará en precio. En estos momentos muchos se preguntarán, quién puede sestar comprando posiciones en el mercado de valores si Venezuela sigue sumergida en una crisis, pero hay otros que piensan que se debe seguir invirtiendo. En cualquier país en el cual te encuentres, debes entender el juego que está jugando», sostiene José Farías.