Reforma de Ley del Impuesto a Grandes Transacciones se afincará en los más necesitados

Aunque el objetivo primordial de la reforma es aplicar un impuesto a las transacciones en dólares, una gran cantidad de operaciones en bolívares también se verán afectadas y, como resultado, todos los ciudadanos pagarán más por los mismos productos que ya consumen con su golpeada capacidad adquisitiva

Las políticas económicas del gobierno de Nicolás Maduro cada vez se alejan más de su presunta premisa de «proteger al pueblo» y se dirigen más bien a exprimir sus finanzas y obstaculizar su estabilidad económica.

Después de tres años de avance de la dolarización, la economía logró escapar del ciclo hiperinflacionario en el que estaba sumergida desde 2017. Pese a la brutal contracción de la actividad económica en 80% desde 2013, finalmente el venezolano parece haber encontrado una diminuta bocanada de aire fresco con el cese de las regulaciones estatales, el esfuerzo de la empresa privada para recuperarse y la libre circulación de divisas.

Todo este progreso se empieza a ver obstaculizado por nuevas políticas económicas emanadas desde la dirigencia chavista, que insiste en imponer restricciones al mercado.

En esta ocasión, la Asamblea Nacional (AN) administrada por el chavismo elaboró y aprobó un proyecto de reforma para la Ley de Impuesto a las Grandes Transacciones Financieras, que lejos de perjudicar a las operaciones «grandes» acaba por aplicarse para prácticamente todas las transacciones cotidianas, especialmente aquellas que se concreten en divisas o en criptomonedas.

De acuerdo con la exposición de motivos de la reforma, la finalidad de este cambio es incrementar en hasta un 5,4% la recaudación tributaria del país, bajo el argumento de que existen «actividades altamente concentradas en dólares en efectivo en grandes negocios».

El razonamiento parece estar centrado en estos «grandes negocios» y da a entender que no aplica para los pequeños empresarios o para las personas naturales, pero, en realidad se aplicará a todos los ciudadanos.

En segunda instancia, la ley propone que, al hacer más económico el uso del bolívar con respecto a las divisas, se fortalecerá gradualmente la moneda nacional.

Sin embargo, sus efectos podrían alejarse mucho de sus objetivos y generar más problemas que soluciones. Los expertos consideran que la reforma será contraproducente.

Un impuesto para todos

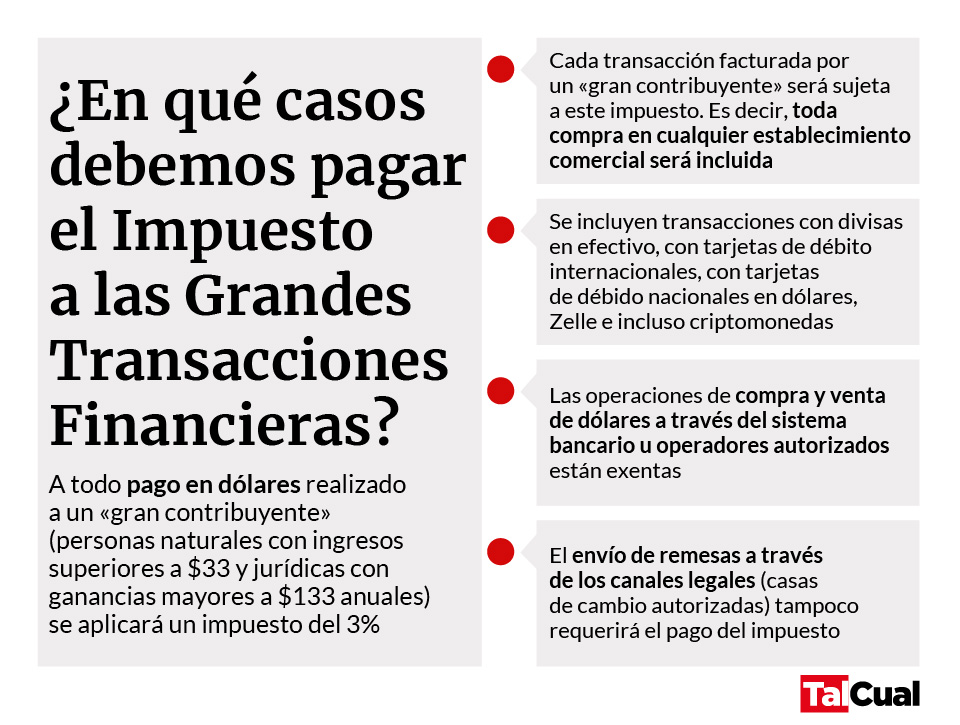

La nueva versión de la ley establece tres rangos distintos de aplicación de impuestos:

- La primera va de 0 al 2% para una gran cantidad de transacciones en bolívares, por no incluirlas todas.

- Sigue una de 2% a 8% para operaciones en divisas o criptomonedas dentro del sistema bancario nacional.

- Finalmente, una de 2% a 20% para las transacciones en divisas o criptomonedas efectuadas sin mediación de instituciones financieras, es decir, en efectivo.

Quien determinará la fijación de estas tasas será el Poder Ejecutivo, mediante una providencia administrativa. Mientras ese documento no sea emitido, la ley establece que se utilizará una tasa fija de 2% para una gran cantidad de operaciones en bolívares y 3% para aquellas en dólares.

Esto quiere decir que todos los pagos emitidos a entidades o personas tanto naturales como jurídicas que sean considerados por la ley como «sujetos pasivos especiales», deberán someterse a estos 2% y 3%, dependiendo de si pagan en bolívares o en dólares, respectivamente.

El consultor tributario Héctor Orochena explicó que esta metodología afectará a «todos» los contribuyentes, a todas las personas naturales, porque «la obligación es para que toda aquella empresa o persona que le compre a contribuyentes calificados como sujetos pasivos especiales».

*Lea también: Saren recula y fija tasas más bajas de las que avala la Ley de Registros y del Notariado

Originalmente, la ley calificaba como «sujetos pasivos especiales» a los «grandes contribuyentes», pero debido a la hiperinflación y al rezago de la Unidad Tributaria (UT), esta categoría ahora incluye a prácticamente todos los venezolanos.

La Providencia N° 0685 del Servicio Nacional Integrado de Administración Aduanera y Tributaria (Seniat) indica que podrán ser calificados como sujetos pasivos especiales aquellas personas naturales con ingresos brutos de 7.500 UT en adelante y personas jurídicas con ganancias brutas de 30.000 UT o más.

Debido a la devaluación del bolívar, el valor de la UT pasó a ser insignificante. Actualmente cada UT equivale a Bs 0,02 . Por lo tanto, se considera un «gran contribuyente» a cualquier persona natural con ingresos brutos anuales de Bs 150 ($33) y a toda persona jurídica con ganancias brutas anuales de Bs 600 ($133). En la práctica, todos los ciudadanos se someten a la Ley de Impuestos a las Grandes Transacciones Financieras.

«En su creación, se tomaba el cuidado de que solamente se calificaba como contribuyente especial a las empresas y comercios verdaderamente grandes. Con el tiempo, con la subvaloración de la UT, ha significado que cualquier pequeña empresa sea calificada como sujeto pasivo especial», aclaró Orochena.

La consecuencia directa es que todo pago efectuado a un tercero de ahora en adelante constituirá un impuesto del 2% o del 3%, que se sumará al 16% que ya se cobra por el Impuesto de Valor Añadido (IVA).

Aunque el impuesto aplique a todos los pagos en dólares, cabe destacar que no incluye a todas las operaciones relativas al uso de divisas. El movimiento de dinero a través de cuentas y operadores bancarios autorizados queda exento de esta obligación. Eso quiere decir que las operaciones de compra y venta de dólares ante el BCV no genera el pago de esta alícuota, así como la recepción de remesas por los canales legales.

*Lea también: Reducción de encaje legal a 73% se queda corta pese a aliviar presión sobre la banca

Pese a las exenciones concretas, su consecuencia seguirá siendo nefasta para el bolsillo de los venezolanos, ya que los establecimientos comerciales ajustarán los precios de sus productos para arropar este impuesto en su estructura de costos. Los productos, entonces, serán más costosos cuando se paguen en dólares.

«Sin duda, se incluirá el nuevo impuesto dentro de las estructuras de costos. El comercio tendrá que incrementar el precio para recuperar el impuesto al cual quedó obligado a pagar por recibir divisas», razonó Orochena.

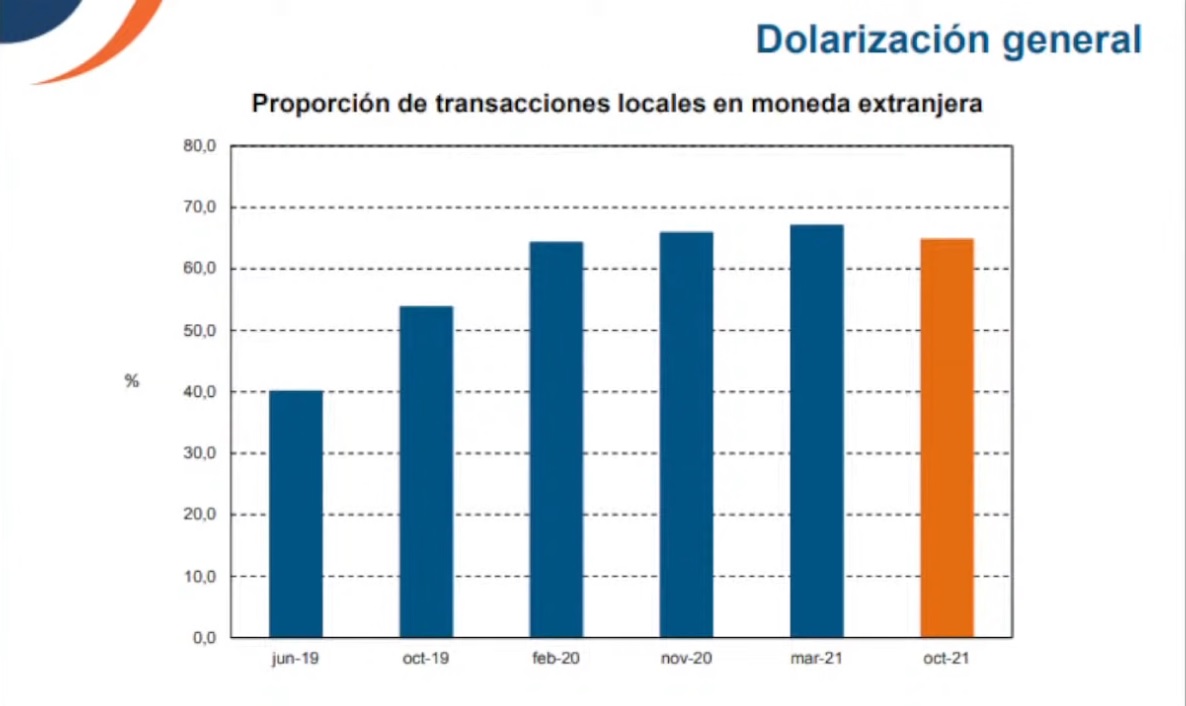

Claro está, el impuesto se afinca en los usuarios frecuentes de monedas extranjeras y podría dar la impresión de que cubrirá solo a un porcentaje concreto de la población, pero no es el caso. Según estudios de Ecoanalítica, alrededor del 70% de las transacciones que se hacen en el país se concretan en dólares.

Hacia la informalidad

Las condiciones que impone la reforma ofrecen un marco ideal para el incumplimiento de la norma. Los contribuyentes intentarán evitar pagar el impuesto y, en este contexto, podría florecer la informalidad en las transacciones.

El economista Asdrúbal Oliveros, director de la consultora Ecoanalítica, opina que prelará la informalidad en las transacciones con dólares, algo que no estimula la recuperación económica.

«Esta ley genera que los agentes económicos busquen protegerse, lo que va a profundizar la informalización con respecto a la dolarización. Eso provocará el encarecimiento de los precios por el desarrollo de mercados negros. Es un punto que no estimula la recuperación económica», argumentó.

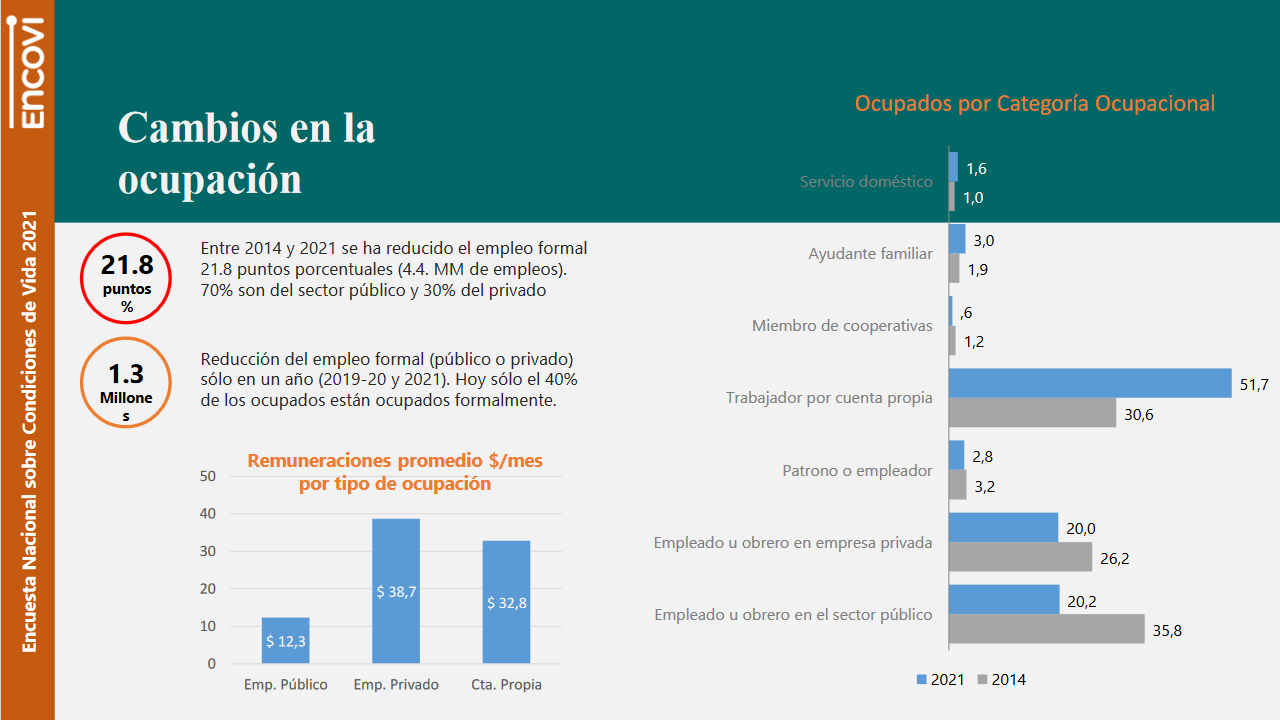

Durante estos últimos 22 años, Venezuela ha tenido una alta tasa de informalidad, pero en los últimos años este fenómeno ha tenido mayor presencia. De acuerdo con la Encuesta de Condiciones de Vida (Encovi), elaborada por el Instituto de Investigaciones Económicas y Sociales de la Universidad Católica Andrés Bello (UCAB), un 51,7% de la población laboral ocupada se califica como «trabajador por cuenta propia», un sinónimo de las actividades informales.

Orochena coincide en que la ley podría empujar a los contribuyentes a buscar los vacíos de la norma para evitarla. En el sistema tributario actual, además, las transacciones con dólares son especialmente difíciles de regular, por lo que las condiciones se dan para que se intente de ignorar el impuesto.

«Si yo soy una persona natural de bajos ingresos puedo convencer al establecimiento de que no me emita la factura para ahorrarme el 2,5% e incluso el 16% (IVA). El comerciante podría verlo como una buena idea para ahorrarse el Impuesto Sobre la Renta. Este mecanismo y cualquier otro de tipo tributario que signifique una carga importante para cualquier segmento de la economía, tiende a estimular la informalidad», argumentó.

Oliveros destaca que, aunque la informalidad en América Latina es significativa, el caso de Venezuela es especialmente preocupante porque el país necesita un entorno adecuado para que su economía crezca, algo difícil de conseguir en estas condiciones.

«La informalidad repercute poco sobre la dinámica de crecimiento. Genera empresas y personas vulnerables. Es una visión de muy corto plazo, ligada a la sobrevivencia y, en muchos casos, no permite impacto en término de inversiones, de efecto multiplicador de las actividades económicas», reflexionó el economista.

*Lea también: Cambios en el Saime: requisitos para que viajen los venezolanos con doble nacionalidad

Durante 2021 hubo un leve repunte en la actividad económica. Aunque el crecimiento no fue demasiado relevante —especialmente al considerar la masiva caída de 2020— creó un escenario ideal para que inicie una trayectoria ascendente para la economía venezolana, pero para lograrlo, el país necesita expandir sus sectores productivos en vez de apuntar hacia la informalidad.

«Pretender que un país que se ha contraído 80% en los últimos ocho años pueda crecer y alcanzar niveles de bienestar medianamente aceptables solo a través de la informalidad es un error. Venezuela necesita expansión importante en la mayoría de sus sectores, algo que solo puede darse a través de formalización y mediante políticas públicas adecuadas», insistió.

Aplicación poco viable

La aprobación de la ley no garantiza su aplicación y mucho menos su cumplimiento. Dadas la situación actual del sistema tributario, parece poco probable que el Gobierno encuentre una manera factible para imponer esta norma.

Muchos detalles técnicos deben aclararse para poder dar luz verde a un impuesto que, según el documento aprobado por la AN, entrará en vigencia 30 días después de su publicación en la Gaceta Oficial. Es decir, que está a la vuelta de la esquina.

Orochena se cuestiona cómo los contribuyentes deberán declarar esta alícuota del 3% «¿Acaso luego de ir al banco, tenemos que ir a presentar una declaración y decir a la administración tributaria que vamos a pagar el 3% porque compramos una mercancía y la pagamos en dólares? Eso no tiene sentido y no va a pasar», infiere.

Evidentemente, el peso de la aplicación de la norma tendrán que cargarlo los establecimientos comerciales, estos «contribuyentes especiales» a los cuales sancionarán si sus ganancias no reflejan el 3% de los impuestos por cada transacción en dólares efectuada.

Por lo tanto, aplicar la norma implica una reestructuración de todos los sistemas de facturación del país, con la finalidad de que incluyan la tasa del 2% y 3% adicional, y programarlos de manera tal que deduzcan los montos respectivos si se paga en bolívares o en dólares.

Muchos cuestionamientos surgen de un mecanismo así, pues ¿qué ocurre si medio pago se efectúa en dólares y la otra mitad en bolívares? ¿La alícuota pesa sobre esa fracción que se pagó en dólares o sobre el precio del producto entero? ¿Cómo evitar que se facturen las transacciones en efectivo como si fuesen con bolívares? ¿En el caso de Zelle, cuyos registros bancarios son exclusivamente en el extranjero? A estas preguntas, el oficialismo aún no tiene respuesta.

«Tal y como está redactada la ley, se requerirá todo un aparataje reglamentario para establecer los procedimientos que ha de aplicar la administración tributaria y los contribuyentes. Probablemente las empresas tendrán que modificar sistemas, modos de facturación, cambiar mecanismos de control interno para poder tener a la mano las herramientas de control que la administración tributaria requiera», especuló Orochena.

*Lea también: Tasa de Salida para vuelos internacionales desde Maiquetía aumenta 150%

Estos cambios suponen otro problema, ya que las máquinas fiscales tienen un software «blindado», que no puede modificarse a menos que sea la propia empresa que los fabrica. La modificación requerirá de la coordinación entre el Seniat y el fabricante de estos sistemas para implementar el nuevo mecanismo en todo el país.

Por su parte, Oliveros acota que tiene muchas dudas sobre el impacto que llegue a tener esta ley, ya que aunado a las dificultades técnicas, la recaudación para el Estado no acaba por ser demasiado relevante.

«Es una reforma que está basada en atajar principalmente unos 700 millones de dólares que están depositados en los bancos, donde probablemente se podrá aplicar la ley. Fuera de ellos hay cerca de 2.000 millones de dólares que posiblemente se muevan en la estructura informal», remarcó.

Ante los pocos beneficios y las dificultades a nivel técnico, no puede descartarse un escenario en el que la ley no se aplique. De hecho, ya el chavismo intentó pechar el dólar, con una reforma de la Ley que Establece el Impuesto al Valor Agregado.

Aquel documento, publicado en la Gaceta Oficial Nº 6.507 del 29 de enero de 2020, establecía una alícuota adicional comprendida entre 5% y 25% —cuya determinación dependía nuevamente del Ejecutivo— aplicable a bienes y prestación de servicios en moneda extranjera o criptoactivos.

Maduro debía emitir una providencia administrativa para fijar la tasa a aplicar entre ese margen de 5% y 25%, pero nunca lo hizo y la reforma quedó en el olvido.

«No puede descartarse que incluso tras la aprobación de esta ley, su aplicación sea selectiva o incluso el impuesto esté aprobado, pero no se aplique. Eso, por supuesto, eleva los temas de credibilidad y vulnerabilidad de los derechos de los agentes económicos en Venezuela», concluyó Oliveros.

*Lea también: Los remates de «Todo a 1 dólar» soportan la economía popular en Caracas