Ante pocas ventas, apps ofrecen modelo de crédito sin intereses para fomentar el consumo

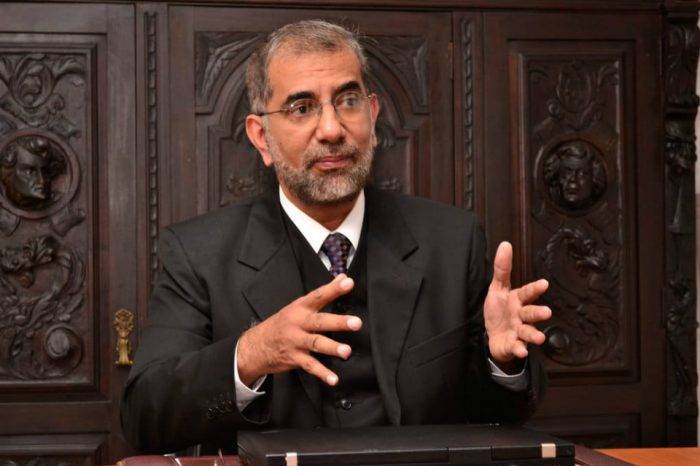

A juicio del analista financiero José Ignacio Guarino las aplicaciones que funcionan bajo el esquema de «compre ahora y pague después» dinamizan y promueven el consumo medianamente bajo, «pero no hay nada que vaya a la economía productiva, que es con la que se sale de la hiperinflación y la devaluación». Por su parte, usuarios de plataformas como Cashea aseguran que a través de este sistema es más fácil acceder a productos de calidad y al instante

Bajo la premisa de «comprar ahora en cuotas y sin intereses», varias plataformas se presentan como una alternativa de compras flexibles que beneficia tanto a comercios como a compradores, en la transacción de compra-venta de diversos tipos de bienes de consumo que pueden ser adquiridos de inmediato.

A través del pago fraccionado en una inicial y en varias cuotas iguales sin intereses, que deben ser canceladas cada cierto tiempo, las aplicaciones promueven el consumo al tiempo que buscan impulsar una economía inclusiva, que involucre a sectores de la población cuyo poder adquisitivo no permite la compra de contado de productos.

A juicio de expertos financieros, este tipo de sistemas aparecen como una alternativa de contar con créditos personales en un país donde casi ha desaparecido y con unas tarjetas de crédito cuyos límites de montos son menores a un salario mínimo de 130 bolívares.

José Ignacio Guarino, analista bancario, indicó que las aplicaciones que funcionan bajo el esquema de «compre ahora y pague después», dinamizan y promueven el consumo medianamente bajo, «pero no hay nada que vaya a la economía productiva, que es con la que se sale de la hiperinflación y la devaluación».

«Lo que me preocupa del financiamiento en Venezuela es que, si primero no va a la economía real, a la economía productiva, lo que puede hacer es que presione hacia la inflación, porque si hay un exceso de demanda va a haber un incremento en el precio», destacó Guarino.

Señaló que, este tipo de aplicaciones que ofrecen financiamiento son opciones interesantes, «aunque van en contrasentido con la política gubernamental del país, que es eliminar el consumismo».

Destacó Guarino que, «se puede dinamizar la economía en la parte del consumo, pero así no vamos a salir de la hiperinflación, ni de la situación en la que el tipo de cambio es altamente volátil, donde se devalúa la moneda porque nadie la quiere».

La presidenta de Consejo Nacional del Comercio y los Servicios (Consecomercio), Tiziana Polesel, informó que las cifras del sector continúan siendo negativas, pese a una leve recuperación en los últimos tres meses de 2023. «Aún nos mantenemos en negativo en relación a los mismos cinco primeros meses del año pasado».

La caída de las ventas en la región oriental del país fue de 44%, mientras que para el Occidente fue de 34% y en el Centro del país cayeron 21%. «Se están vendiendo menos unidades o se atiende a menos personas en el caso de los servicios», indicó Polesel.

Entre los beneficios que brindan a los compradores plataformas como Cashea, que funcionan en los dos sistemas operativos móviles más usados, destaca el acceso rápido a una línea de compra, el retiro inmediato del producto y el pago en cuotas fijas sin intereses. Además, el pago puntual aumenta la línea de compra, se reduce el monto del pago inicial y se puede acceder a ofertas exclusivas.

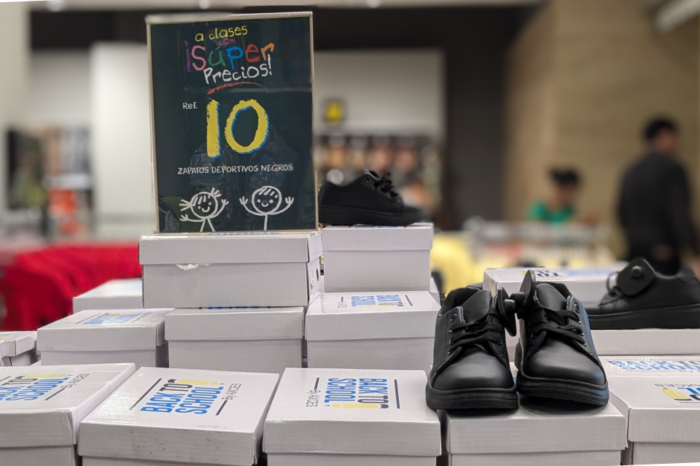

«A mí con la app, desde el año pasado, me ha ido súper bien. He comprado ropa, entradas a conciertos, zapatos. La verdad es que es un sistema súper amigable, de fácil comprensión, el equipo siempre está haciendo seguimiento al cumplimiento del pago de las cuotas y te explican todo sin problema. Lo que me parece más valioso es que no hay intereses, que es por mucho más beneficioso que la compra con tarjeta de crédito», comentó Giovannina Rodríguez, usuaria de la app Cashea.

Explicó que el sistema de cobro depende del crédito otorgado. Cerca de la fecha de pago, la app notifica al usuario, vía correo electrónico o a través de una llamada, el monto a cancelar y, si se cancela antes de la fecha, los usuarios reciben puntos que se traducen en más crédito. Por el contrario, si el pago se atrasa, el crédito es bloqueado y no se puede usar la app.

*Lea también: Cartera de créditos se duplicó en un año, pero cubre solo 5,5% de la necesidad crediticia

«Yo compré un par de teléfonos en una tienda de tecnología, pagas 50% y el resto en tres cuotas quincenales, dependiendo del precio del producto. Por ejemplo, si el monto completo es de $300 ellos te fraccionan el pago y quedas pagando tres cuotas de $50 cada una. Yo uso la app cuando me quiero comprar algo de mejor calidad y por lo tanto, más caro. También es una opción de compra si no te quieres quedar sin plata», contó Antonio Tovar, que trabaja como mototaxista.

Entre los bienes ofrecidos por los comercios afiliados destaca la tecnología, ropa, calzados, artículos deportivos, ferretería, entrada para conciertos entre otros.

A través de su cuenta de Twitter, el economista y director de la consultora Ecoanalítica, Asdrubal Oliveros, explicó que no existe comparación entre los créditos bancarios y el financiamiento de las apps de «Compre ahora y pague después», ya que ambos modelos son distintos y, por ende, la estructura regulatoria es diferente.

Un crédito al consumo es un tipo de préstamo otorgado por las instituciones financieras, que te permite obtener una suma de dinero para usarla como desees. Puedes usar este dinero para comprar bienes, pagar facturas, cubrir emergencias, entre otros. Los créditos personales a…

— Asdrúbal R. Oliveros (@aroliveros) July 10, 2023

Explicó que un crédito al consumo es un tipo de préstamo otorgado por las instituciones financieras, que permite obtener una suma de dinero para usarla como desee, con pagos mensuales que incluye intereses como abono al capital.

Mientras que, «el sistema ‘compre ahora, pague después’ (Buy Now, Pay Later – BNPL) es una forma de financiamiento que permite a los consumidores comprar bienes o servicios inmediatamente y pagarlos a lo largo del tiempo, generalmente en cuotas mensuales», sostuvo Oliveros.

Destacó que, en general, el crédito al consumo es una opción más flexible, porque se puede usar el dinero para cualquier propósito y el monto del préstamo suele ser mayor. Sin embargo, los préstamos personales suelen requerir una verificación de crédito y pueden tener tasas de interés más altas.

Explicó que, en plataformas de sistemas BNPL es más fácil y rápido de obtener crédito en el punto de venta, «pero suele estar limitado a compras de bienes específicos y la cantidad de crédito puede ser menor».

¿Y quien no pague?

Sobre este punto, el sitio web de Cashea informa que en caso de que el usuario llegase a incumplir con algunas de las cuotas, «la cuenta será pausada por impago o pago incompleto» y la deuda será trasladada a Cashea, a quien desde ese momento se debe efectuar el pago directo de las cuotas pendientes, así como los cargos de reactivación que apliquen para volver a formar parte de la comunidad, lo cual tiene un costo de cuatro dólares por cada cuota retrasada.

Entre las principales ventajas que tienen los comercios afiliados está la eliminación por completo del riesgo de impagos y posibles fraudes para las empresas, al ser asumidos cabalmente por la plataforma. También el aumento de la clientela y el acceso a la red de usuarios de la aplicación a nivel nacional, según señala la información de su sitio web.

Por su parte, el comercio afiliado pagará una comisión fija por cada compra acordada en el contrato. Las solicitudes de compra no aceptadas no generan ningún costo. Los montos a cancelar por suscripción o por integración no son fijos.

*Lea también: Solo para la «Venezuela Premium» se reactiva el financiamiento de vehículos