Falta de consulta y planificación en la AN dieron origen a un IGTF inaplicable

Gremios productores estiman que el impacto del 3% por concepto de IGTF a lo largo de la cadena productiva podría traducirse en un incremento de precios de hasta 15% en el producto final, lo que claramente afecta al consumidor y al «ciudadano de a pie» que el chavismo afirma proteger

El debate en el escenario nacional durante las últimas semanas se orienta en torno al Impuesto a las Grandes Transacciones Financieras, una imposición del gobierno de Nicolás Maduro que arremete contra toda la población.

No hay nadie que se salve de los impactos de esta norma. Ricos y pobres, personas naturales y jurídicas, el comerciante y el productor. Todos sufrirán las consecuencias de un impuesto que, según expertos, es injusto, innecesario e inefectivo.

Las disposiciones generales del proyecto de ley publicado por la Asamblea Nacional (AN) hace referencia a que el instrumento se creaba ante la necesidad de gravar las transacciones en dólares para incentivar el uso del bolívar.

En teoría, hacer más costosas las operaciones en divisas debería impulsar el uso de la moneda nacional. Pero, en la práctica, recuperar la confianza en el bolívar no es tan fácil y los expertos son conscientes de ello.

Entre las alternativas que podía aplicar el Gobierno para recuperar el bolívar, la implementación de un impuesto se anticipaba como la menos efectiva y la más perjudicial para la economía.

Las voces de los actores que hacen vida en la economía venezolana fueron completamente ignoradas por la AN, el Ministerio de Finanzas e incluso el Servicio Nacional Integrado de Administración Aduanera y Tributaria (Seniat).

Como resultado de la unilateralidad del gobierno chavista y las instituciones que controla, ahora expertos temen un posible retroceso en la economía tras el tímido avance conseguido en 2021.

Las implicaciones negativas del IGTF son diversas y multifactoriales. Su implementación en tan corto tiempo desde su aprobación en el Parlamento ahora mutó en un dolor de cabeza para el sector privado obligado a cobrar este impuesto con sistemas que no están adaptados para este cambio. Mientras tanto, las autoridades gubernamentales se lavan las manos ante el caos operativo que supone su decisión.

Un impuesto inaplicable

La reforma del IGTF entró en vigencia el pasado lunes 28 de marzo. La primera semana de su aplicación fue un desastre que obligó a las compañías a tomar decisiones apresuradas para no ser sancionadas, ya que no tenían la capacidad para cobrar el impuesto.

El Consejo Nacional del Comercio y los Servicios (Consecomercio), a través de una encuesta aplicada a sus afiliados, determinó que un 75% de las empresas del sector comercial se vieron incapaces de aplicar el IGTF.

La adecuación de las máquinas fiscales que emiten las facturas es quizás el condicionante más importante que impide el cobro del impuesto. De acuerdo con la presidenta de Consecomercio, Tiziana Polesel, el costo de adaptación o reposición de estos artilugios puede rondar entre los $600 y $1.000, una cifra importante para los comercios pequeños, más para una economía sin créditos bancarios. Para las compañías con mayor extensión en el país, el monto necesario para sustituir todas las máquinas puede ascender al millón de dólares.

*Lea también: Gobierno impulsa levemente el crédito, pero deja al ciudadano mirando lejos

El consultor tributario Héctor Orochena explica que el principal proveedor de máquinas fiscales debidamente autorizado por el Seniat fabrica y comercializa 21 modelos distintos. Entre esta cantidad, hay 10 que no pueden adaptarse para cobrar el IGTF, por lo que deben ser sustituidos por completo.

«Uno de los aspectos más graves de esta obligación es que el uso de estos 21 modelos vino dado en atención a una providencia del Seniat que obligó a los contribuyentes especiales a cambiar las máquinas fiscales viejas que usaban. Muchas empresas cambiaron y ahora resulta que 10 modelos no se pueden adaptar a la nueva providencia. Ahora, quienes hayan comprado esos modelos —obligados por la administración tributaria—, deben cambiarlos», sostuvo en una entrevista para TalCual.

Para algunos modelos de máquinas fiscales, la adaptación se resume a actualizar el firmware que utilizan para procesar los pagos y emitir las facturas. Pero en otros casos, no pueden actualizarse

Más allá de los problemas técnicos para la implementación del IGTF, hay fallas de origen en la norma. Las ambigüedades de la ley impiden determinar con precisión cómo cobrar los montos y han generado dudas sobre cuáles transacciones son susceptibles al impuesto y cuáles no.

Una de las principales dudas en este sentido tiene que ver con los pagos bimonetarios ¿Qué ocurre con los consumidores que pagan un porcentaje de la compra en bolívares y otro en dólares? ¿Se aplica el IGTF sobre el monto pagado en divisas o al precio total del producto?

Incluso para los empleados de los comercios encargados de atender la caja, persisten las dudas al momento de cobrar y cómo actuar en caso de pagos con tarjetas nacionales, internacionales u otros instrumentos financieros como Zelle, PayPal y criptomonedas.

*Lea también: Seniat precisó que pagos a través de Zelle, Paypal y Reserve pagan el IGTF

La confusión es tal, que la norma no dejaba claro si los pagos emitidos desde cuentas bancarias nacionales en dólares debían gravarse, ya que el sistema bancario hace automáticamente la conversión en bolívares y el pago se ejecuta, realmente, en moneda nacional. Así queda registrado en la factura.

Ante esta imprecisión, la Superintendencia de las Instituciones del Sector Bancario (Sudeban) ordenó la suspensión temporal de las transferencias entre cuentas en divisas de un mismo banco y pagos en dólares a terceros a través del sistema bancario nacional, porque no quedaba claro si estas transacciones en cuentas custodia eran o no gravables.

Los expertos en materia tributaria debaten incluso sobre la determinación del hecho imponible, al no tener del todo claro si el 3% se aplica sobre el precio previo al Impuesto al Valor Agregado (IVA) o tras haber sumado ese 16%.

Todas esas inquietudes han sido presentadas ante las autoridades competentes y la única respuesta ha sido el silencio, mientras que empresas y especialistas en administración demandan que se aclaren las reglas del juego y se corrijan los errores.

«Es responsabilidad absoluta del Seniat informar oportunamente y con absoluta claridad cuáles son las reglas del juego con respecto a este tributo. Desafortunadamente, la administración tributaria ha mantenido un silencio absoluto sobre este tema», resaltó Orochena.

Desde Consecomercio, la demanda es similar y, pese a que solicitó una suspensión temporal del impuesto mientras los comercios actualizan sus sistemas para cobrar el IGTF, Polesel aclara que incluso si se otorga un plazo, es imprescindible que se aclaren diversos puntos y que se escuche al sector comercio.

«Es indispensable que no solamente suspendan, sino que respondan las inquietudes que tenemos. La suspensión tiene que venir acompañada de una campaña hacia el consumidor final y de un trabajo de análisis de qué es lo que debemos hacer, cómo hacerlo y cómo implementarlo», resaltó.

IGTF contra la economía

El oficialismo ha planificado un cambio progresivo de sus políticas económicas, especialmente en lo referido a generación de ingresos y gasto público.

Para reducir el marcado déficit fiscal que antes financiaban con impresión de dinero inorgánico, el Gobierno más bien aplicó una política restrictiva y austera. Por eso los aumentos salariales fueron ínfimos y distanciados durante al menos dos años, pese a que hasta 2018 Maduro solía aprobar hasta cinco incrementos anuales.

La banca también fue perjudicada por esta política. Con la intención de reducir la liquidez monetaria en bolívares y frenar la inflación, el Banco Central de Venezuela (BCV) prácticamente eliminó el crédito bancario al imponer un elevadísimo encaje legal.

*Lea también: Reducción de encaje legal a 73% se queda corta pese a aliviar presión sobre la banca

En este contexto, para 2022 decidieron también incrementar su flujo de caja. Con una producción petrolera por los suelos y márgenes de exportación ínfimos, apuntaron directamente al bolsillo de los venezolanos al incrementar la recaudación fiscal. Importante recalcar: de todos los ciudadanos, no solo de los adinerados.

La recaudación fiscal se convirtió en una condena para el deteriorado poder adquisitivo de los venezolanos después de que el chavismo planificara un paquete de leyes que obligarán a pagar más impuestos. El IGTF es uno de ellos.

El director del Centro de Investigación y Formación Obrera (CIFO), Manuel Sutherland, explicó que en un país con una economía normal, la recaudación de impuestos debería ser el mecanismo óptimo para que el Estado genere ingresos.

En el papel, el ciudadano debería pagar impuestos a cambio de que el Estado le otorgue servicios y desarrollo. Con esta recaudación, el Gobierno puede invertir en infraestructura, reparar la vialidad, sostener la salud y la educación gratuita, o cualquier otra política que beneficie a la población. Este no es el caso de Venezuela.

«Es evidente que, ante la caída en la extracción de petróleo, el Estado trata de vivir un poco más de los impuestos. Eso sería lo correcto, pero para eso tiene que haber una reestructuración del Estado y de los servicios públicos, porque son de muy mala calidad y relativamente escasos en muchas áreas», sostuvo en conversación con TalCual.

Manuel Sutherland recalca que duda sobre la capacidad del Estado para cobrar este impuesto, al desconocer qué mecanismo utilizarían para rastrear los pagos mixtos

Con el IGTF, el Gobierno espera recaudar una suma importante de dinero. De acuerdo con el presupuesto nacional —que no fue presentado públicamente por el Ejecutivo— obtenido por la ONG Transparencia Venezuela, se calcula que casi un 15% de los ingresos ordinarios (no petroleros) del Estado provengan de este impuesto.

De los 3.330 millones de dólares que el Estado espera obtener a partir de ingresos no petroleros, unos 495.536 dólares corresponderían al IGTF según los cálculos del chavismo.

No obstante, la manera en la que se está aplicando esta obligación hace dudar sobre la efectividad del mecanismo para alcanzar esa meta. No solo eso, sino que además el IGTF compromete incluso la recaudación por concepto de IVA.

Esto se debe a que, debido a que muchos privados no podrán adaptarse al cobro del impuesto y dejar de recibir divisas se traduciría en una pérdida de clientes, la respuesta más lógica para seguir operando y evitar ser sancionados es migrar a la informalidad.

«No hay duda de que la gran mayoría de pequeños comerciantes que compraron máquinas que no pueden ser actualizadas, van a pasar a la informalidad. Las exigencias impuestas por la administración tributaria, en algunos casos, son de imposible cumplimiento. No hay ninguna duda de que la informalidad será la gran ganadora», razonó Orochena.

Lea también: Confusión en cobro del IGTF trajo pérdidas a comerciantes del interior

Para Consecomercio, el incremento de la informalidad es una preocupación real y una de las principales causas por las cuales piden una prórroga para la aplicación del impuesto. De acuerdo con Polesel, el mercado informal es sinónimo de descontrol.

«Lo grave es que puede haber un incremento de la informalidad. Es la gran preocupación del sector de comercio y servicios, que se informalice por el hecho de no poder cumplir. El comercio formal, en el momento en que se informaliza, pierde el control y nadie quiere eso. No piensen que al comerciante le gusta pasar a la informalidad», aclaró en una rueda de prensa.

La informalidad trae consigo una serie de problemas y distorsiones, tal y como quedó retratado en el contexto económico de 2017, cuando los comerciantes vendían productos regulados en el mercado negro a precios exorbitantes. El impacto en los precios es algo que también podría verse tanto si se cumple con el cobro del impuesto, como si se migra al ámbito informal.

Sutherland prevé que los precios subirán y al impactar en el ya menguado poder adquisitivo del ciudadano, habrá menos consumo y por lo tanto menos producción. Es una bola de nieve perjudicial para la economía.

«El IGTF debe tener un impacto más bien negativo en la economía. Todo impuesto que vaya directo al consumo en sociedades donde la economía es débil, debe hacer retroceder la demanda, debilitar la demanda solvente y estimular a que las personas compren menos cosas. Eso hace que se invierta menos, se produzca menos y que tenga un efecto cascada negativo», destacó el economista.

No solo es un 3%

Para muchos consumidores, el IGTF podría entenderse como un 3% adicional a pagar por sus compras en dólares. El número no luce demasiado alto. Después de todo, tener que pagar $0,3 (Bs 1,3) por una compra de $10 no parece algo grave.

En este orden de ideas, una harina marca PAN pagada en dólares pasaría de costar $1 (Bs 4,41) a $1,03 (Bs 4,54). No tiene un impacto demasiado grande en el precio final.

En esta factura, se aprecia como una merengada de Bs 6,60 acaba costando Bs 7,80 a causa de los impuestos

No obstante, este 3% no se aplica solo para el producto final que se adquiere en el abasto. En realidad, repercute sobre toda la cadena productiva en un país tan dolarizado como Venezuela.

Es decir, se deberá pagar un 3% por cada compra realizada en dólares en la cadena productiva. Desde que los agricultores compran los fertilizantes para sembrar, pasando por el combustible para los tractores, luego la compra de estos insumos por parte del sector industrial y la adquisición de otros elementos necesarios para la manufactura como el plástico para empaquetar, la distribución del producto final y por último esa venta en el establecimiento comercial.

*Lea también: ¿Por qué los productos importados son más económicos que los nacionales?

Todas estas etapas, de usar dólares, sumarán un 3% que a la larga se convertirá en un porcentaje mucho más grande. Según estimaciones de la Confederación de Asociaciones de Productores Agropecuarios de Venezuela (Fedeagro), el valor del producto final podría llegar a incrementar hasta un 15% debido a todos los procesos que ahora serán más costosos en la cadena productiva.

La Canasta Alimentaria Familiar ya es inaccesible para aquellos que ganan salario mínimo. Según el Observatorio Venezolano de Finanzas (OVF), esta cesta con los insumos alimenticios básicos para un mes se ubica en $370 y se requieren 9,2 salarios mínimos para cubrirla. En el caso de la remuneración mínima del sector privado, que fluctúa en torno a los $100, se requieren casi cuatro sueldos.

Un 15% adicional significaría que la Canasta Alimentaria Familiar pasaría a costar unos $425, una cifra prácticamente imposible de pagar para cualquier obrero venezolano, condenado a alimentarse de manera precaria mientras el Gobierno cada vez impone más obstáculos para alcanzar un mínimo nivel de calidad de vida.

¿Qué hacer con el IGTF?

Las protestas del sector privado no son simples quejas al aire. Distintas voces se han levantado para ofrecer alternativas y propuestas que solventen las principales complicaciones que ocasiona el IGTF.

No se trata de remover la ley ni tampoco de eliminar la idea de gravar las transacciones en dólares, sino apostar por la flexibilización de la norma para que no perjudique a la producción ni al consumidor final.

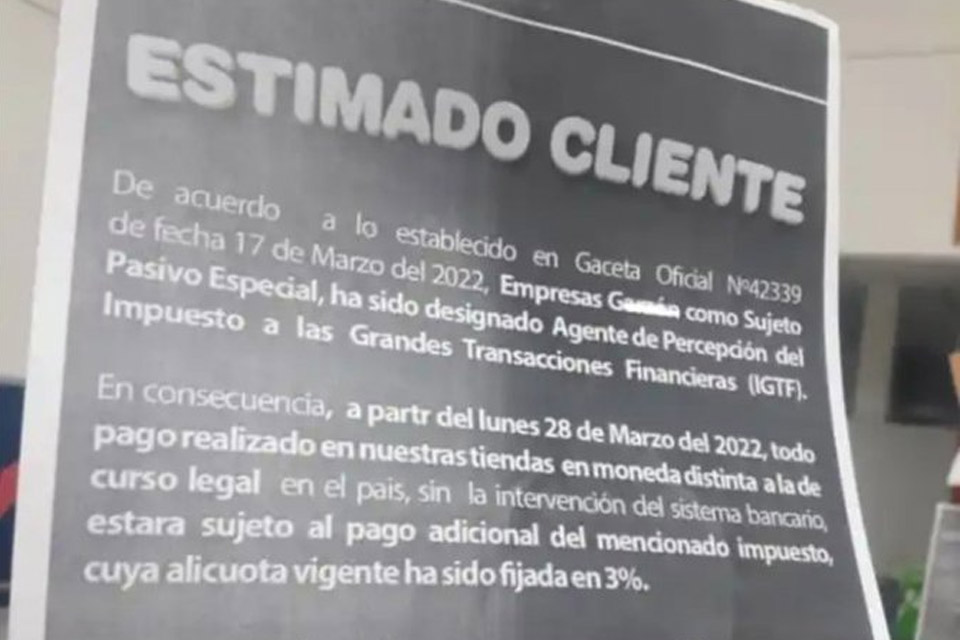

Algunas empresas optaron por advertir a sus clientes sobre el cobro de este impuesto, debido a la inexistente campaña informativa llevada a cabo por las autoridades tributarias

En este sentido, el presidente de la Federación Venezolana de Cámaras de Comercio y Producción (Fedecámaras), Carlos Fernández, dio su opinión sobre los cambios que pueden aplicarse.

La primera propuesta de Fernández es modificar los parámetros que actualmente definen quién es un sujeto pasivo especial y por lo tanto debe cobrar el IGTF en sus ventas.

De acuerdo con la normativa actual, establecida a través de la Providencia Nº 0685 del Seniat, pueden ser calificados como sujetos pasivos especiales por la administración tributaria todas aquellas personas naturales con ingresos brutos de 7.500 UT en adelante y personas jurídicas con ganancias brutas de 30.000 UT o más.

Con una Unidad Tributaria (UT) en Bs 0,02, el Seniat puede denominar como «gran contribuyente» a cualquier persona natural con ingresos brutos anuales de Bs 150 ($33) y a toda persona jurídica con ganancias brutas anuales de Bs 600 ($133).

«Le estás poniendo una obligación casi de imposible cumplimiento a buena parte de la red comercial del país que no está en condiciones de llevar adecuadamente este producto», opinó Fernández en una entrevista para Unión Radio.

El representante gremial también cree que es necesario eximir a las personas naturales de esta obligación. A los ojos de la ley actual, prácticamente todos los ciudadanos son contribuyentes especiales.

*Lea también: ¿Cómo afecta al bolsillo del venezolano el impuesto a las grandes transacciones?

Finalmente, recomienda exonerar de este impuesto a algunos productos, de manera que el impacto en el precio final sea menor y ese 15% adicional calculado por Fedeagro no aplique para los bienes y servicios más esenciales.

Según la opinión de Sutherland, hay muchas otras maneras de mejorar la recaudación fiscal e incluso de incentivar el uso del bolívar, que es la justificación esgrimida por el Gobierno para aplicar el impuesto.

«Se pudo haber estimulado un descuento en el IVA para quienes paguen en bolívar y medidas que impulsen algún respaldo sólido al bolívar que dé confianza a la gente de utilizar, tener y manejar bolívares en sus cuentas», acotó.

Sin embargo, más allá de los cambios cosméticos en la norma o los malabares que haga el Gobierno para modificar la recaudación fiscal, los analistas son enfáticos en que es una mala idea aplicar una estrategia política fiscal que fue diseñada para cubrir los problemas que causa la ausencia de políticas monetarias adecuadas, que fueron las que en primer lugar destruyeron la confianza en el bolívar y dieron pie al ciclo hiperinflacionario.

«¿Cómo es que una política fiscal tributaria fue diseñada para compensar una grave ausencia de políticas monetarias? Yo creo que eso no puede funcionar si no se define una política monetaria coherente que combata la inflación, que es lo que hace que el bolívar pierda capacidad de compra», cuestionó Orochena.

Pese a estas voces desde varios frentes, el oficialismo sigue en marcha con sus planes y no ha dado indicios de que escuchará las peticiones, sugerencias y reclamos del sector privado. Entretanto, la implementación del IGTF avanza de manera anárquica, con algunos establecimientos cobrándolo y otros no, empresarios consumidos por las dudas y en general una incertidumbre que no hace más que deteriorar el desarrollo económico del país.